RSI (Relative Strength Index) adalah indikator teknikal yang mengukur besarnya perubahan harga dalam periode tertentu untuk menganalisa apakah kondisi di pasar sudah mencapai jenuh jual (oversold) atau jenuh beli (overbought). Indikator RSI terutama digunakan untuk mengidentifikasi level oversold dan overbought, tetapi juga dapat dipakai sebagai penanda munculnya peluang trading. RSI termasuk indikator teknikal tipe Oscillator yang bersifat leading (mendahului pergerakan harga).

Indikator RSI dibuat oleh J Welles Wilder. Formula matematika yang membentuk indikator RSI adalah:

RSI = 100 – 100 / (1 + RS)

Dimana :

RS = Rata-rata kenaikan harga dalam periode-periode saat harga naik selama time frame tertentu, atau rata-rata penurunan harga dalam periode-periode saat harga turun selama time frame tertentu.

Setting Indikator RSI

Dengan periode :

Setting default periodenya adalah 14 hari perdagangan (RSI 14)

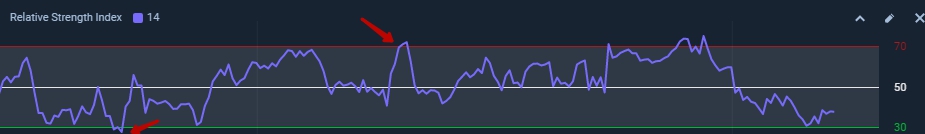

Nilai indikator RSI akan selalu berfluktuasi antara 0 hingga 100. Umumnya, trader membaca indikator RSI dengan pedoman:

- Nilai RSI sebesar 70 atau lebih dari itu, berarti suatu aset telah mengalami jenuh jual (overbought), sehingga bisa jadi nantinya harga akan berbalik turun atau terkoreksi (waktunya sell).

- Nilai RSI sebesar 30 atau lebih rendah lagi, berarti suatu aset telah mengalami jenuh beli (oversold), sehingga bisa jadi nantinya harga akan berbalik naik (waktunya buy)

Namun, pergerakan harga tidaklah mutlak sesuai dengan pedoman tersebut. Sinyal tipu-tipu (false buy/sell signal) bisa sering muncul. Oleh karena itu, penggunaan indikator RSI sebaiknya didampingi dengan indikator teknikal lain untuk mengonfirmasi sinyal yang muncul. Alternatif lainnya, trader dapat menerapkan strategi berbeda dalam membaca indikator RSI

Penggunaan RSI di platform Olymp Trade

Implemantasi RSI di Olymp Trade bisa dilihat pada gambar diatas. Pada platform Olymp Trade nilai RSI berada pada settingan 30-70. Hal ini bisa menjadi acuan untuk para trader dalam melihat keadaan overbought atau oversold. Namun harus disadari bahwa setiap pergerakan RSI akan berada disuatu titik dimana terjadi kejenuhan

Setiap pergerakan suatu mata uang akan selalu ada titik jenuh dimana karena sudah terlalu lama naik (Overbought) maupun turun (Oversold). Dalam menentukan level titik jenuh ini, biasanya ditetapkan sebuah level tertentu dari indikator yang dapat mewakili kejenuhannya.

Kejenuhan pasar ini juga dapat diukur dengan menggunakan indikator RSI. Umumnya, level 70 dan 30 digunakan sebagai batasan, yang berarti jika nilai indikator RSI berada di atas 70, maka harga telah Overbought. Sedangkan jika nilai indikator RSI berada di bawah 30, maka harga telah Oversold. Beberapa orang juga sering menggunakan level 80 dan 20 sebagai standar, jadi acuan ini tidaklah bersifat baku.

Pada contoh di atas telah digambarkan kedua keadaan secara umum, yaitu Overbought pada nilai indikator RSI di atas 70, dan Oversold saat nilai indikator RSI di bawah 30. Namun perlu diperhatikan bahwa tidak semua Overbought dan Oversold akan berujung pada pembalikan panjang seperti yang dicontohkan ini. Lebih sering, harga akan terus melanjutkan perjalanannya naik maupun turun karena tren masih kuat berlangsung. Agar tidak terjebak sinyal palsu, disarankan untuk menggabungkan RSI dengan indikator teknikal lain.

Para trader sering menggunakan indikator RSI sebagai bantuan dalam pengambilan keputusan trading. Salah satu contoh yang sering digunakan adalah gabungan Bollinger Bands dan RSI. Bahkan ada beberapa trader yang tak segan-segan hanya menggunakan RSI sebagai indikator utamanya.

Aturan Trading Dengan Indikator RSI

Aturan 1: Pada keadaan trend yang kuat, abaikan overbought dan oversold indikator RSI.

Ketika harga bergerak trending dengan kuat pada jangka waktu yang relatif panjang, metode entry dengan mengandalkan overbought dan oversold indikator RSI menjadi tidak akurat lagi. Indikator ini dibuat dengan membandingkan jumlah perubahan harga yang positif (lebih tinggi) dengan perubahan harga yang negatif (lebih rendah) untuk periode tertentu. Rasio tersebut diplot dalam range 0 hingga +100. Jika setelah periode waktu tersebut pergerakan harga tidak berubah (seperti ketika trending dengan kuat), maka RSI akan tetap pada kondisi overbought (ketika kondisi uptrend) atau oversold (ketika kondisi downtrend).

Aturan 2: Perhatikan level 50 pada indikator RSI (center line).

Semua indikator tipe oscillator mempunyai level tengah atau center line, biasanya pada level 50, atau 50%. Demikian juga pada indikator RSI. Center line yang sering kali diabaikan ini menunjukkan momentum pergantian arah pergerakan harga ketika terjadi retracement, atau bahkan saat ada pergantian arah trend.

Apa fungsi center line pada indikator RSI?

Ketika RSI menembus center line ke arah atas, maka itu mengisyaratkan sinyal buy. Dan sebaliknya, ketika menembus center line ke arah bawah, maka mengisyaratkan sinyal sell.

Aturan 3: Penggunaan parameter indikator RSI perlu disesuaikan dengan time frame trading.

Biasanya, parameter periode waktu default pada platform trading untuk hampir semua indikator tipe oscillator adalah 14, termasuk RSI. Berdasarkan pengalaman, periode 14 cocok untuk time frame Daily, tetapi kurang akurat untuk time frame trading yang lebih rendah.

Pembuat indikator RSI, Welles Wilder, juga menganjurkan untuk menggunakan periode 14 pada time frame Daily. Menurut Wilder, semakin kecil periode waktu pengukuran, maka akan semakin sensitif, sehingga menyulitkan pengamatan; sedangkan jika periode waktu semakin besar, maka akan semakin kurang sensitif, sehingga mempengaruhi akurasi pengukuran.

Jadi, apabila akan menggunakan indikator RSI pada time frame lebih rendah atau lebih tinggi dari Daily, sebaiknya tidak berdasarkan parameter default